事業承継とは?必要な理由や方法、税制などについて徹底解説

新型コロナウイルスの世界的流行やロシアのウクライナ侵攻によるエネルギー価格の高騰、そして急激に進む円高などの影響を受け、多くの中小企業が非常に厳しい状況に晒されています。

利益率は落ち、新規事業への進出も難しく、人材の確保すら困難になりつつある中小企業の危機的状況を救うための手段として、いま事業承継が積極的に行われています。

そこで本記事では、事業承継の必要性や事業承継によって何が変わるのか、また事業承継はどのように行われるのかなどを、さまざまな角度から初めての方にもできるだけわかりやすく解説していきます。

事業承継とは

事業承継とは、会社の経営を後継者が引き継ぐことをいいます。一般的に中小企業は、上場企業などと比べると社長個人のマンパワーへの依存度が高く、良くも悪くも属人性の非常に強い経営が行われています。そのため、せっかく立ち上げた多くの企業が、事業承継を乗り越えられずに廃業しています。

創業からIPOを経て世界的な大企業にまでたった1代で育て上げることができるのは、故スティーブ・ジョブズ氏のように歴史に名を残すカリスマ経営者だけです。多くの場合、経営者が次の経営者にバトンをつなぎながら、多段式ロケット方式で事業を拡大していきます。この、経営者と次の経営者をつなぐプロセスこそが、事業承継なのです。

事業承継では何を引き継ぐの?

事業承継で引き継ぐのは、何と言っても「経営」であり、それを引き継ぐために必要なのが会社の株式です。株主には取得した株式数に応じた議決権が与えられるため、発行済株式総数の三分の二を超える株式さえあれば、会社の経営権を掌握することができます。

しかし、事業承継で引き継がれるのは経営だけではありません。会社が持つ工場や機械などのさまざまな資産はもちろんのこと、従業員や業務に関するさまざまなノウハウ、ブランド力、人脈、企業文化などの多くの無形資産も事業承継では引き継がれます。

事業承継はなぜ必要なのか?

中小企業庁が平成28年12月に公表した「事業承継ガイドライン」によると、中小企業は企業数で全体の約99%を占め、従業員数では全体の約70%を雇用しており、地域の経済を支え雇用の受け皿として重要な役割を果たしています。

その一方中小企業では経営者の高齢化が進み、約半数は後継者不在のまま廃業せざるを得ない状況に追い込まれつつあります。万が一この状態が進んでしまえば、地域経済の崩壊と雇用喪失による失業者の増大は避けられません。

このような事情により国が補助金や助成金などで事業承継を全面的にバックアップする以外にも、企業として事業承継が必要な理由があります。そのおもな理由が以下の3つです。

- 企業をより大きく成長させるため

- 従業員の雇用維持

- 企業文化の継承

企業をより大きく成長させるため

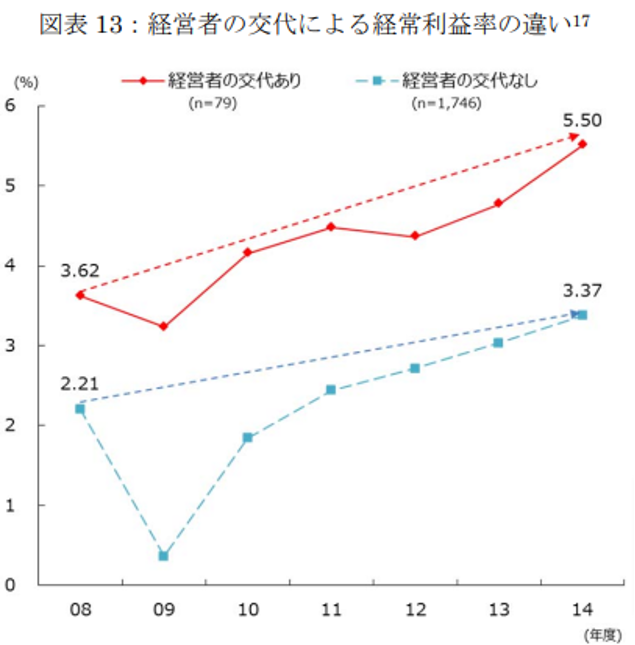

企業をより大きく成長させるためには、利益率の向上が欠かせません。事業承継は、この利益率の向上に大きな影響を与えています。下図をご覧ください。

※中小企業庁作成「事業承継ガイドライン」P13より引用

上述の「事業承継ガイドライン」によると、事業承継を行った企業とそうでない企業を比較した場合、経常利益率に明確な差が現れています。

このように、適切な時期に次の経営者にバトンタッチして利益率を向上させることが、一つ目の理由です。

従業員の雇用維持

後継者不在により廃業を選択してしまうと、従業員はもちろんのこと、家族の生活や人生にまで大きな影響を与えてしまいます。「創業以来苦楽を共にしてきた従業員は、家族同然の存在」と、多くの経営者は考えています。

こうした従業員の雇用を維持しその家族の生活を守ることが、二つ目の理由です。

企業文化の継承

中小企業の社風や企業文化には、経営者のカラーが色濃く反映されています。人生を掛けて心血を注ぎ築き上げてきた企業文化は、経営者の人生そのものと言っても過言ではありません。

このような企業文化を承継するためには、事業承継によって廃業を何としてでも回避しなければなりません。これが、三つ目の理由です。

事業承継の方法

事業承継には、以下の3種類の方法があります。

- 親族内承継

- 親族外承継

- M&A

ではそれぞれの特徴について見てみましょう。

親族内承継

昔から最も利用されている事業承継の方法が、この親族内承継です。今でも中規模以下の企業では、事業承継の方法として最も多く選択されています。親族内承継では、経営者の子供や配偶者・兄弟などから次の後継者が選ばれ、事業承継が行われます。

かつては株式の相続によって親族内の承継が実質的に完了するケースが多かったものの、現在では後述の事業承継税制が整備されたことなどにより、相続を待たず株式の譲渡が行えるようになりました。

ただし、少子化や価値観の多様化により家業を継ぐ子息・子女は減少しており、親族内承継が選択される数も依然と比べると減少傾向にあります。

親族外承継

親族内から後継者が見つからない場合の選択肢として選ばれることが多いのが、親族外承継です。多くの場合、技術力とリーダーシップを兼ね備えた従業員や、経営者を脇で支え続けた役員などの中から、次の後継者が選ばれます。

経営者の債務保証や株式の買い取り資金などの問題はあるものの、実務能力の高い人物を後継者として選択することができるため、中小企業でも比較的規模の大きな企業ではこの方式が選択される傾向にあります。

M&A

親族内や親族外に後継者が見つからない場合に選択されるのが、M&Aによる事業承継です。仲介会社などに依頼して買い手企業を探してもらい、条件が合ったところで株式を売買します。

売却された企業は子会社化されて買い手のグループ企業の一員となりますが、信用力の向上やシナジー効果の発生などにより、M&Aを契機に飛躍的に伸びていくことも十分に望めます。

なお、M&Aによる会社売買は、会社の資産・負債はもちろんのこと従業員やビジネスモデルまで丸ごと引き継ぐため、従業員の雇用喪失などを心配する必要はありません。

事業承継と税制について

最後に、事業承継と税制について解説します。現経営者から次の経営者に事業承継をするためには、現経営者の保有している株式を以下に紹介するいずれかの方法で次の経営者が取得しなければなりません。

- 贈与による株式の取得

- 譲渡による株式の取得

- 相続による株式の取得

贈与による株式の取得

親族内承継や親族外承継は、贈与によって株式の取得が行われる場合があります。このようなケースでは、以下に紹介する3種類の贈与のいずれかを選択することになります。

- 暦年贈与による贈与・・・贈与を受けた株式のうち、110万円を超える部分について贈与税が課税されます。

- 相続時精算課税制度による贈与・・・贈与を受けた株式のうち、2,500万円を超える部分については贈与税が課税されます。ただし相続時に相続財産に加算されます。

- 事業承継税制による贈与・・・一定の要件を満たした場合、贈与税の支払いが猶予され、最終的には免除されます。

なお、相続時精算課税制度や事業承継税制を活用するためにはいくつかの要件を満たさなければなりません。もう少し詳しい話が知りたいと思われた方は、弊社までお気軽にお問い合わせください。

譲渡による株式の取得

親族外承継やM&Aでは、多くの場合譲渡によって株式の取得が行われます。そのため、株式を譲渡した側は、譲渡所得に対して20.315%(所得税及び復興特別所得税15.315%、住民税5%)の所得税等を支払うことになります。

相続による株式の取得

親族内承継の場合、相続によって株式の取得が行われることがあります。なお、相続による株式の取得は、以下の2つのパターンに分けられます。

- 相続財産として株式を取得(相続時精算課税制度を含む)・・・株式を含む相続財産から基礎控除などを引いた金額に対し、相続税が課税されます。

- 事業承継税制による相続・・・一定の要件を満たした場合、相続税の支払いが猶予され、最終的には免除されます。

税額計算のための株価算定

贈与・譲渡・相続に関わらず、税額を算定するためには取得した株式の評価額がいくらなのかを計算しなければなりません。しかし、中小企業の多くは非公開会社のため、上場企業のように株式の時価を簡単に知ることはできません。

非上場企業の株式は一般的に含み益を抱えている場合が多いため、事業承継だけでなく相続対策などのためにも定期的にチェックしておくことをおすすめします。自社の株価について気になる方は、弊社までお気軽にお問い合わせください。

おわりに

事業承継は企業が大きく成長する過程で必ず通過するポイントのひとつであり、この成否は後の業績を大きく左右します。これまで積み上げてきたものを次世代に遺しつつ従業員の雇用を守るためには、必ず乗り切らなければなりません。

しかし、事業承継には多額の税金が課税される場合が多いため、納税の猶予や免除を目指すならば事前にしっかりとした準備や用意をしておくことが必要です。

「事業承継についてそろそろ考えてみようかな?」と思われた方は、税理士などの専門家に相談し、早目の準備を始めると良いでしょう。